想跟銀行辦貸款或信用卡,銀行一定會查看客戶的個人信用報告(聯徵報告),再參考客戶的財務狀況、負債狀況來決定是否核發貸款,可以說信用報告是銀行貸款的第一關,信用報告是怎麼產生的?信用評分太低要怎麼改善?本篇文章帶你一次破解信用報告。

1. 信用報告是什麼?

「信用報告」就是所謂的『聯徵信用報告』,這份報告記錄了您個人,甚至是一家公司與銀行(金融機構)歷年來的往來記錄,其中包含了貸款資訊、保證債務資訊、信用卡資訊,所有負債明細與還款紀錄狀況等,一切的資訊都會攤在陽光下供銀行檢視,只要有任何的信用瑕疵都將無所遁形。銀行放款前一定會檢視客戶的信用狀況,藉此判斷款項回收的機率高不高,如果有遲繳、甚至倒帳風險,情願婉拒也不願冒險放款。

2. 信用報告怎麼產生?

信用報告是由財團法人金融聯合徵信中心(簡稱聯徵中心)負責產製,只要是聯徵中心的會員,都可以向聯徵中心申請查詢客戶的信用報告,目前聯徵中心的會員機構共計428家,包含下列機構:

- 本國銀行計39家

- 外國銀行在台分行計20家

- 票(證)券金融公司計9家

- 信用合作社計23家

- 漁會信用部計28家

- 農會信用部計283家

- 人壽(產物)保險公司計16家

- 信用卡公司計5家

- 其他金融機構計5家

3.聯徵中心的地位?

「聯徵中心」成立於民國64年,由「金融監督管理委員會」、「中央銀行」、「銀行公會」三方各派代表監督,屬於公正第三方單位。是國內唯一的跨金融機構間信用報告機構,同時蒐集個人與企業信用報告,並發展個人與企業信用評分、建置全國信用資料庫,以提供經濟主體信用紀錄及營運財務資訊予會員機構查詢利用。 因為超然的地位,民眾不必擔心個人信用資料遭盜用或偽造,所有資料都會被妥善保管。

4. 信用報告的使用時機?

在台灣只要是跟金融機構的借貸往來,所有明細資料都會記錄在「信用報告」裡面,無論是貸款金額、還款記錄、信用卡持卡明細與繳款記錄、是否有幫別人作保?金額?所有往來紀錄與明細,都會詳細記載。

(1) 申請貸款

無論申請信用貸款、汽車貸款、房屋貸款、企業貸款,都會使用到個人信用報告,銀行可由「信用報告」得知客戶目前名下有什麼貸款、以往貸款的繳款狀況,藉此判斷再度放款是否有風險。

(2) 申請信用卡

一個人擁有數十張信用卡是稀鬆平常的事,但這是在「信用報告」良好等級下才有可能。因為銀行會評估客戶的信用總額度、以往繳款情況來判斷是否核發卡片與額度,如果長期使用信用卡循環,或曾有遲繳紀錄,銀行就會慎重考慮是否要核發新卡片給你。

5. 信用報告的申請方式?

申請個人信用報告主要有這6種方式:

- 委託銀行代查

向銀行申請貸款或信用卡,申請書上會有同意查詢聯徵的同意書,在申請書上面簽名,就表示你同意銀行幫你做聯徵查詢。如果是線上申請,則須在網頁上檢視合約並勾選同意。

- 使用自然人憑證自行查詢

可使用自然人憑證在聯徵中心官網上查詢,或利用銀行、證券、保險業等金融機構核發的軟體金融憑證也可以。每年可免費查詢一次。

- 手機APP查詢

手機下載「TW投資人行動網」APP,完成憑證申請即可查看。

- 郵局填寫資料申請

攜帶雙證件、印章至郵局的儲匯窗口辦理,每年度享有1次1份免費查詢。

- 下載表格填寫完後郵寄回聯徵中心

填寫申請表,並提供雙證件,戶口名簿(需為新式戶口名簿)影本,郵寄到聯徵中心申請,大約3天就會收到信用報告。

- 親向聯徵中心申請

攜帶雙證件直接至聯徵中心櫃台申請(地址:100台北市中正區重慶南路一段2號16樓)。

6. 信用報告有什麼內容?

(1) 借款資訊

(個人向銀行借貸金額一覽表),如下圖:

信用報告範例(圖片來源:財團法人金融聯合徵信中心)

- 訂約金額及餘額明細

- 逾期、催收或呆帳紀錄(就算清償完畢,資料也不會馬上刪除)

- 主債務債權再轉讓及清償紀錄

- 共同債務/從債務/其他債務資訊(如擔保品提供人等相資料。)

(2) 信用卡資訊

(個人名下持有信用卡狀況),如下圖:

信用報告範例(圖片來源:財團法人金融聯合徵信中心)

- 信用卡資訊(張數、發卡機構、發卡和停卡日期、額度及使用狀態,若為停用者也會註明原因。)

- 信用卡戶帳款資訊(紀錄近12個月信用卡每月應繳金額及繳款狀況。)

- 信用卡債權再轉讓及清償資訊

(3) 票信資訊

(名下持有支票狀況),如下圖:

信用報告範例(圖片來源:財團法人金融聯合徵信中心)

- 退票資訊(僅有每筆金額50萬元以上的退票紀錄(大額退票)。)

- 拒絕往來紀錄(一年內發生退票,未經辦理清償註記達三張,即通報為拒絕往來戶,拒絕往來期間一律為3年。)

(4) 查詢紀錄

(本人查詢與被金融機構查詢的記錄次數)

- 當事人查詢紀錄(每人一年有一次免費的機會自行查詢)

- 被查詢紀錄(金融機構查詢你的信用報告記錄)

※溫馨提醒:如果短時間內向多家銀行申辦貸款(即便只是想比較額度和利率,沒有提出申請也一樣),銀行可能會因為你的聯徵次數(被查詢紀錄)過多而婉拒你的申請。

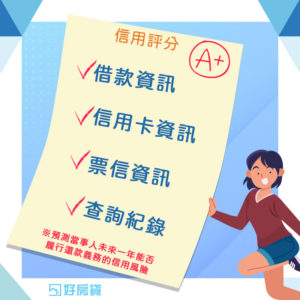

(5) 信用評分(聯徵分數)

「聯徵中心」會將上述資料以客觀、量化演算出受評對象的「信用評分」,以用來預測當事人未來一年能否履行還款義務的信用風險,就像考生的考卷上有著「借款資訊」、「信用卡資訊」、「票信資訊」、「查詢紀錄」等考題,回答得越圓滿相對的分數就越高。而個人「信用評分」結果有三種:

- 「200至800分」:為實際評分,分數愈高代表信用品質愈好,除分數外,也會提供百分位區間。

- 「此次暫時無法評分」:近1年內「僅有學貸者」、「受監護宣告者」、「信用資料不足」、「信用資料有爭議」者,聯徵中心將暫不予以評分。

- 「200分」:為固定評分,指受評對象雖有信用不良紀錄,但仍有其他的正常信用交易紀錄,金融機構願意與其往來,聯徵中心就會給予固定分數,並非實際評分。

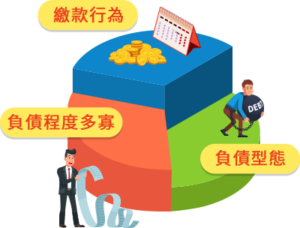

7. 信用評分的計算比重?

信用評分是以金融機構定期報送個人的最新信用資料,依受評對象特性,套用其所適用的信用評分公式算出結果後,加總彙整成為該受評對象的信用評分總分。 而信用評分的比例,則以「繳款行為類」、「負債類」及「其他類」等三大類信用資料為主,並針對不同屬性客群的特性來決定每類資料評分的比重。其中以「繳款行為」、「負債型態」與「負債程度多寡」等對評分的影響較大,詳細評分模型並未公開。

8. 信用分數的地雷區?

影響到信用分數的項目大約有以下六類:

(1) 信用卡或貸款遲繳

向金融機構借款,應依約準時還款,如有遲繳情況,金融機構會懷疑客戶是否最近財務出現狀況,除了提醒客戶繳款外,亦會通報聯徵中心此筆遲繳紀錄。

(2) 信用卡循環金額高

每個月的信用卡刷卡金額,理應一次繳清,這也是銀行最受歡迎的繳款方式。若因刷卡金額太高,有些民眾會選擇只繳交「最低應繳金額」,剩餘的未繳金額就會開始計算循環利息,只要開始啟動循環利息,信用分數就會開始慢慢扣分,循環金額及次數越多扣分越重,所以切記非萬不得已,不要選擇繳交「最低應繳金額」。

(3) 信用卡預借現金

銀行信用卡有提供臨時預借現金的功能,僅需持卡到ATM操作,或去電銀行客服,即可預借信用卡額度10%~20%不等的現金,但各銀行也有限制每日預借現金的額度上限,對金融機構來說,預借現金也是財務出現問題的徵兆,對信用分數影響很大。整體來說,信用卡關係到一個人的財務信用,雖然不用帶著現金很方便,但在使用上卻須萬分謹慎。

(4) 近期增貸

最近一年內曾向金融機構辦理貸款,無論是「房屋貸款」、「汽車貸款」、「信用貸款」,只要有向金融機構「增加貸款」的申請,都會因為「近期增貸」這個項目,而遭到信用分數的扣分。

(5) 近期聯徵查閱次數過多

只要在短期三個月內,向多家銀行提出貸款申請,每向銀行送件一次,銀行就會向「聯徵中心」調閱信用報告一次,越密集的調閱記錄,會讓銀行認為客戶財務吃緊,密集需要資金,此項也是信用分數的地雷區。

(6) 有信用不良紀錄

「信用不良」的範圍很廣泛,舉凡貸款逾期繳款、呆帳、支票拒往等,都屬於「信用不良」,且有信用不良記錄者,在揭露期結束之前,幾乎無法再和銀行貸款。

以上分析可以想像為個人信用有如一顆氣球,當氣球充滿了這六大類氣體後,氣球(您的信用)將會越來越危險了。

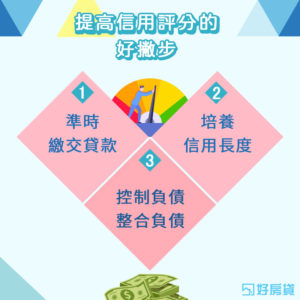

9. 提高信用評分的好撇步?

羅馬不是一天造成的,而信用分數的低落,也不是短時間造成的,這一定是經過許多因素的影響而慢慢下降,扣分到一定的程度後(600分以下),銀行核准貸款的機率就很低了,因此想提高或維持信用評分,下面這3招最實用:

(1) 有借有還再借不難

「有借有還再借不難」是一句至理名言。現在的金融環境,可以借貸的方式更多了,只要能遵守與銀行的繳款約定,不論是貸款或信用卡繳款,準時與全額繳款,就能維持良好的信用評分。不過有一種情形是例外的,信用卡只繳交「最低應繳金額」則不屬於正常繳款,在銀行的看法:信用卡屬於信用,不能當成借貸產品,如果信用卡動用循環或預借現金,會讓銀行認為你的財務狀況吃緊,信用評分也會跟著降低,只有「全額繳清」才是銀行所認可的正常繳款方式。

(2) 信用長度的良好培養

從您與銀行的往來開始(辦信用卡或貸款都算),您的信用長度至此展開。信用長度越長,銀行能夠得到您的財務資訊就越多,如此更能幫助銀行判斷客戶的信用狀況與還款能力是否良好,讓銀行對您放款可以更安心。

(3) 控制負債與整合負債

銀行受限於法規的關係,對於放款是相當嚴格的,最擔心無法收回客戶的貸款。假如在收入不變的情況下,客戶名下負債增加,負擔變重,繳交貸款就可能出現困難,因此當負債比例超過60%,銀行就不會再核發新的貸款。若是發現自己繳款越來越吃力,建議您要盡早進行整合名下負債,控制負債比例於合理可控的範圍。當您完成整合負債後,會讓信用評分慢慢變好。

10. 我的財務資訊「聯徵中心」真的全部都知道?

只要與任何一家金融機構的借貸往來記錄,都會被揭露在「聯徵信用報告」中。若選擇「非聯徵中心會員」的貸款公司借款,記錄就不會回傳到聯徵中心。但選擇「非聯徵中心會員」的借貸公司有一個風險,由於是民間私人機構,借款的條件與規則,也就沒有金管會的監督,風險性可能較高,為了避免借到不該借的錢,此時您還有一個絕佳的選擇,那就是向股票上市的融資公司借貸。

大型的股票上市融資公司都是聯徵中心的會員,向他們申請貸款,您可以選擇要自行提供信用報告資料,或是委託融資公司代查信用報告;若是自行提供信用報告資料,貸款撥款後,該筆貸款資訊,是不會被記錄在信用報告中的。當然若貸款記錄沒有記載在信用報告中,銀行就不會知道你的名下有這一筆貸款,因此銀行在計算負債比例的時候,亦不會將其列入,所以你可以申請到的額度,會比實際可貸的還多。

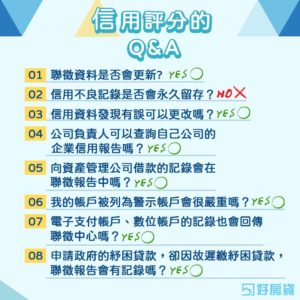

11. 信用評分的QA

(1) 聯徵資料是否會更新?

銀行的信用資料依規定,需每天都回傳到聯徵中心,所以信用資料是每天都在更新的。而銀行的查詢記錄會維持揭露一年的時間,一年內無論是新申貸款、原銀行帳務管理的查詢記錄,都會一一被記錄在信用報告中。

(2) 信用不良記錄是否會永久留存?

銀行也不會想對客戶趕盡殺絕,就算有不良信用記錄,其記錄是有期限性的。以下為各記錄的留存期限:

- 逾期、催收、呆帳:自清償日起3年

- 退票:自退票日起3年,已清償並辦妥註記為6個月

- 破產、清算:自清算日起10年

- 更生:自更生方案履行完4年

- 強制停卡:5~7年

- 其他信用不良紀錄:事實發生日起5年,另行約定除外

- 警示帳戶:通報日起2年

- 前置協商、個別協商:完成日起1年

(3) 信用資料發現有誤可以更改嗎?

聯徵中心所記錄的信用資料,是從各金融機構依規定所彙整而來,如果當事人發現信用資料有錯誤、免列報,或經法院判決確定等原因而需要更正的情形,可以向原來提報的金融機構申請與反映,請銀行端向聯徵中心通知並改正。或者您也可以親自以書面的方式,並附上足以證明的實據,直接向聯徵中心反映,聯徵中心受理後,會主動協助將您的資料,通知報送的金融機構,如果查明屬實,則會立即將您的資料更改正確。

(4) 公司負責人可以查詢自己公司的企業信用報告嗎?

公司負責人是可以查詢自身公司的信用報告的。聯徵中心自99年5月3日起提供「企業信用評分」資訊,包含「企業信用評分-不含負責人資訊」及「企業信用評分-含負責人資訊」兩種,以上資訊列示於「企業綜合信用報告」中。公司可以依自身需求於,企業信用報告中加列「企業信用評分」資訊,但須透過現行申請企業信用報告方式,取得該項信用評分資訊。其辦理方式可有三種方式:負責人臨櫃、負責人委託他人臨櫃及郵寄申請三種。

(5) 向資產管理公司借款的記錄會在聯徵報告中嗎?

答案是:會的。雖然資產管理公司並非聯徵中心會員機構,但為顧及債務人之權益,讓清償完債務的人可以重建其信用記錄,資產管理公司會去函聯徵中心,要求註記該項清償、債權再轉讓或僅免除保證人責任資訊。而聯徵中心為了維護徵信資料之正確性及完整性,同時維護債務人之權益,聯徵中心亦會配合資產管理公司,於該債務人之信用資料註記其償還與否等相關資訊。

(6) 我的帳戶被列為警示帳戶會很嚴重嗎?

當然很嚴重!當存款帳戶被通報是「警示帳戶」時,銀行端或金融機構會立即透過「聯徵中心」的警示帳戶網路,通報全國金融機構,金融機構在收到訊息後也會立即暫停「警示帳戶」的全部交易功能,所有匯入「警示帳戶」的款項,也會馬上退回匯款行。

(7) 電子支付帳戶、數位帳戶的記錄也會回傳聯徵中心嗎?

如今的e化世代,申請電子支付或是銀行的數位帳戶,其申請記錄也會被立即傳送回聯徵中心。因「金管會」著重於銀行強化防制疑似洗錢或資恐交易態樣,若發現同一人同時開立過多帳戶,銀行行員都會加強關懷詢問,就算是網路數位銀行也是有著相同規範。

(8) 申請政府的紓困貸款,卻因故遲繳紓困貸款,聯徵報告會有記錄嗎?

申請政府的紓困貸款,一樣會記錄在信用報告中,但不會影響到信用評分。但若紓困貸款遲繳,仍視同一般貸款遲繳,信用報告上則會留下貸款遲繳的不良記錄,因此不可因為是政府的紓困貸款而掉以輕心。

12.整理與總結

看了許多的信用報告的眉角,相信您對「聯徵中心」與「信用報告」有著初步的瞭解,現在小編為您整理以下表格,讓您日後可以一目瞭然。

| 項目 | 關鍵字 | 內容概述 |

| 01. | 信用報告 | 就是您與銀行打交道的履歷表,信用好借你錢,信用不好難借錢。 |

| 02. | 聯徵中心 | 背後的老闆就是政府與銀行 |

| 03. | 信用報告的用處 | 01.申請信用卡 02.申請貸款 |

| 04. | 申請信用報告的方式 | 01.委託銀行代查 02.自然人憑證在電腦與讀卡機上查詢 03.手機APP查詢 04.郵局填寫資料申請 05.下載表格填寫完後郵寄回聯徵中心 06.親向聯徵中心申請 |

| 05. | 信用報告內含資訊 | 01.借款資訊 02.信用卡資訊(個人名下持有信用卡狀況) 03.票信資訊(名下持有支票狀況) 04.查詢紀錄(本人查詢與被金融機構查詢的記錄次數) 05.信用評分(聯徵分數) |

| 06. | 信用評分的計算比重 |  |

| 07. | 信用分數的地雷區 | 01.信用卡或貸款遲繳 02.信用卡循環金額高 03.信用卡預借現金 04.近期增貸 05.近期聯徵查閱次數過多 06.有信用不良記錄 |

| 08. | 提高信用評分的好撇步 | 01.有借有還再借不難 02.信用長度的良好培養 03.控制負債與整合負債 |

| 09. | 我的財務資訊「聯徵中心」真的全部都知道? | 只要是正常的借款程序,真的全部都知道。 |

| 10. | 信用評分的Q&A | 01.聯徵資料是否會更新?YES 02.信用不良記錄是否會永久留存?NO 03.信用資料發現有誤可以更改嗎?YES 04.公司負責人可以查詢自己公司的企業信用報告嗎?YES 05.向資產管理公司借款的記錄會在聯徵報告中嗎?YES 06.我的帳戶被列為警示帳戶會很嚴重嗎?YES 07.電子支付帳戶、數位帳戶的記錄也會回傳聯徵中心嗎?YES 08.申請政府的紓困貸款,卻因故遲繳紓困貸款,聯徵報告會有記錄嗎?YES |

如今的金融環境,借貸金錢不是一件困難的事,無論是房屋貸款,信用貸款,汽車貸款,企業貸款,甚至是二胎房貸等,只要您的信用狀況正常,還款能力沒有問題,銀行跟融資公司都非常樂意借貸給您的,但如果向銀行申請貸款,前提是您的「信用報告」需要有良好的等級,因此保持自己良好的「信用報告」,會是您借貸的入門鑰匙。

作者簡介-余玉莉 好房貸(鑫融資二胎房貸直屬經銷商)

10年銀行放款經驗,曾任職以下金融機構:

.2004~2005年:台新銀行 消費金融處

.2005~2014年:日盛銀行 消費金融處